В современном мире для каждой компании необходимы эффективные инструменты для управления взаимоотношениями с клиентами. Система 1C:CRM предоставляет все необходимые функции для оптимизации работы отделов

Угловое остекление лоджии: как преобразить пространство современно и функционально

Угловое остекление лоджии — это не только способ эффективно защитить свое пространство от внешних воздействий, но и уникальная возможность кардинально преобразовать и расширить свою

Гидротестер: незаменимый инструмент для проверки пожарных кранов и гидрантов

В условиях повышенных требований к пожарной безопасности, обеспечение надлежащего технического состояния пожарных кранов и гидрантов является приоритетной задачей. Гидротестеры играют ключевую роль в выполнении

Агентства по возврату долгов: Механизм работы и ключевые факторы успешности

Когда клиенты не выполняют свои обязательства по оплате, многие компании обращаются к услугам агентств по возврату долгов. Эти агентства играют критически важную роль в

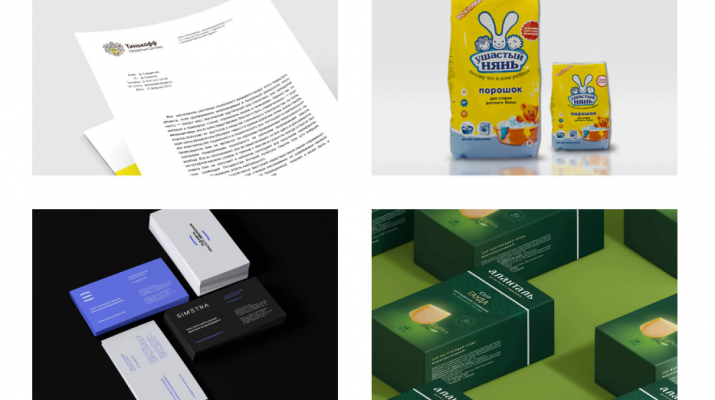

Создание нейминга: основы, стратегии и тонкости

Нейминг является ключевым элементом брендинга и маркетинга, играя весомую роль в успехе продукта, услуги или компании в целом. Это искусство создания имени, которое не

ПЭТ Преформы: Ключ к Современной Упаковке

Введение в ПЭТ Преформы ПЭТ преформы — это полуфабрикаты, из которых методом раздува изготавливают бутылки и другую тару. Сделанные из полиэтилентерефталата (ПЭТ), эти преформы

Разработка профессионального мастерства: обучение риэлторов в современных условиях

Профессия риэлтора требует не только глубоких знаний в области недвижимости, но и умения строить взаимоотношения с клиентами, а также владения современными технологиями. В эпоху

Аренда квартир и комнат в Москве и Подмосковье

Поиск и аренда квартир или комнат в Москве и Подмосковье может стать настоящим испытанием для многих. Рынок недвижимости в этом регионе изобилует предложениями на

Осевой вентилятор ВСП-1000/220: Эффективность и надёжность в каждом детале

В мире промышленного оборудования и инструментов вентиляторы занимают одну из ключевых ролей. Одним из выдающихся представителей этой категории является осевой вентилятор ВСП-1000/220, который сочетает

Искусство управления финансами: как распоряжаться деньгами правильно

В современном мире умение планировать и контролировать свои финансы становится не просто полезным навыком, а необходимым условием для достижения экономической стабильности и реализации личных